会社設立の際に、特に多いご質問をまとめました。

これから会社を設立しようという方の参考になればと思います。

<目次>

1.会社設立時の登記事項はどう決めればよいか?

会社を設立すると、会社の名前や資本金のデータが、法務局に登録されます。

このデータを打ち出したものが「登記事項証明書(登記簿謄本や会社謄本とも言われます)」と呼ばれるものです。

これは、誰もが自由に見ることができます。

新しい取引先は、御社に内緒で、登記簿謄本を、そっと見ています。

現に、私も顧問先様から

「石橋先生。新しい取引先の謄本を取ったから一緒に見てください」

と言われることも多いです。

一度登録しても、後から変更できますが、変更履歴が残ってしまうため、できれば設立時にきちんと検討してから決めましょう。

登記簿謄本には、次のデータが記載されます。

(株式会社を想定しています)

(1)商号:会社の名前です。

(2)本店:会社の住所です。

(3)公告をする方法:会社の重要な決定を外部に知らせる方法です。

(4)会社の成立年月日:いつ会社ができたかです。

(5)目的:会社の事業内容を書きます。

(6)発行可能株式総数:会社が何株発行できるかを決めています。

(7)発行済株式の総数:いま何株発行しているかです。

(8)資本金の額:会社の資本金がいくらかを表示しています。

(9)株式の譲渡制限:会社の許可無く勝手に株式の売買ができるかどうか

(10)役員に関する事項:誰が役員かが書かれています。

(11)登記記録に関する事項:会社の本店を移動した場合等に表示されます。

順番にご説明していきましょう。

(1)商号(会社の名前)はどうすれば?

商号とは、会社の名前です。

以前は、新会社を設立予定の市区町村内に、すでに同じ名前の会社がある場合は、その名前を使うことはできませんでした。

ですが、法律改正により、既に使われていても、同じ名前の会社を設立することができるようになりました。

しかし、あまりにも有名な会社名を使うと、その会社から文句を言われるかもしれませんし、何より、取引先に迷惑がかかります。

ですから、有名企業と同じような会社名は避けた方がよいでしょう。

また、今なら、設立前にインターネットで検索すれば、近くに同じ名前の会社がないかも簡単に探せますね。

なお、あまりにもふざけた名前をつけると、新規取引先が真面目な社風の場合、取引に影響するかもしれません。

また、先方の社長さんからは、「御社の名前の由来は何ですか?」と必ず聞かれるでしょう。

そのときに、「単なるフィーリングで軽い気持ちでつけました」と答えたら、相手の社長さんはどんな気持ちになるでしょうか?

ですから、ご自身の想いや、気持ちを込めて、きちんとしたお名前をつけましょう。

(2)本店の所在地はどうすれば良いか?

本店所在地とは、会社の住所のことです。

この住所ですが、現在の自宅でも、新しく借りる予定の事務所でも大丈夫です。

(マンションですと、管理規約で会社を置いてはいけないというところもありますので、ご注意ください)

問題は、どこまで住所を記載するか?です。

例えば、マンションの1室で事業を開始するとしましょう。

その際は、下記の2つの表記から選べます。

- 東京都中央区日本橋一丁目1番1号

- 東京都中央区日本橋一丁目1番1号山田ハイツ303

会社を立派に見せたいなら、上の例のように、マンション名や部屋番号が入っていない方が良いと思われます。

また、やはり中央区といった中心地にあると印象づけた方が、取引先の心象もよいでしょうから、知人の住所を借りて始める、親戚の自宅を借りて本店にする、といったことも必要になるかもしれません。

(3)公告の方法はどうするか?

会社は、年1回の決算を終えたら、決算概要を外部に報告する必要があります。

これを「公告(こうこく)」といいます。

昔は「官報に掲載して公告する」という表記だったのですが、今は「インターネットのホームページで公告する」ということも選べます。

特にこだわりがなければ「官報に掲載して公告する」で良いかと思います。

(4)会社の成立年月日をどうするか?

これは会社が生まれた日です。会社設立日ともいいます。

定款には「当社の決算月は毎年4月1日~3月31日までとする」という、会社の事業年度が書かれているかと思います。

会社の成立年月日が10月1日になりますと、最初の事業年度は「10月1日~3月31日」の6ヶ月間になります。

この期間は、税金にからんできます(特に消費税に注意)ので、税理士と相談しながら会社設立日や事業年度を決めましょう。

なお、会社成立日は、法務局に会社設立の当期書類を提出した日となりますので、休日等は選べません。ご注意ください。

(5)会社の目的をどうするか?

ご自分がやろうしている事業内容を「目的」の欄に記載しなければなりません。

例えば、「不動産の賃貸業」「鮮魚類の販売」「イラスト・デザインの制作」といった具合にです。

ですが、何でもかんでも書けば良い、というものではありません。

以前、こんな目的を書いた会社謄本を見たことがあります。

- 食料品の販売

- レンタルサウナの販売業

- インターネットカフェの運営

- ITのコンサルタント業

- 不動産賃貸業

これでは、取引先が御社の謄本を見たとき、

「この会社は何をしたいのかな?本当に大丈夫かな?」

と、お疑いになるかもしれません。

ですから、御社が本当にやりたい事業を1つか2つ書いて、その後、今後展開する事業を1つくらい書く。

目的の数はある程度しぼってください。

そうした方が、新規の取引先様に、良い印象を与えるかと思います。

なお、「前各号に附帯する一切の業務」と必ずいれてください。そうしませんと、本業から少し脇道にそれた事業を行うことができません。

最後に、許認可が必要な事業は、ここの目的欄にその事業が記載されていませんと、許認可を受けることができませんので、ご注意ください。

(6)(7)(8)発行可能株式総数や資本金について

最近は、分かりやすいように、1株1万円や、1株5万円といったように、丸い金額で1株あたりの金額を決めるのが主流です。

例えば、会社設立時の資本金を500万円にするとします。

1株1万円で株式を発行したとしましょう。

そうすると、「1万円×500株=500万円」となり、500株を発行することになります。

(実際に株券を発行することもできますが、普通は改めて発行はしません)

また、先々に増資するかもしれません。

そのときにそなえて、発行可能株式総数を決めておきましょう。

500万円の資本金を、5000万円に増資する、と予定していたら、発行可能株式総数は5000株にしておいた方が良いですね。

(後で変更も出来ますが、追加費用がかかりますので)

(8)資本金はいくらにすればよいのか?

会社法の改正によって、1円でも会社は作れるようになりました。

ですが、特別な事情のない限り、1円で会社は作ってはいけません。

取引先が会社の謄本を見て、資本金が1円だと知ったら、

「この会社は本当に大丈夫だろうか?」と考えるでしょう。

では、資本金をいくらにすれば良いのでしょうか?

私の個人的な意見ですが、「300万円以上999万円以下」とお伝えしています。

理由は次の通りです。

- 資本金が少なすぎると、すぐに債務超過になってしまう

- 均等割の負担をおさえる

- 消費税の課税事業者になるのを先延ばしする

資本金が少なすぎると、会社に資金が足りなくなりますから、事業開始直後に、会社は社長からお金を借りることになります。

そうしますと、債務超過(資産よりも負債の方が多い会社)として、銀行からお金を借りる際の印象が悪くなります。

それを解消するためには、増資(資本金を増やす)をする必要がありますが、二度手間ですし、司法書士報酬も余計にかかります。

昔の商法では、有限会社は300万円以上の資本金が必要とされていました。

古い社長様は、「会社の資本金は最低でも300万円くらいはあるもの」という感覚の方が多いです。

ですから、資本金は300万円以上にしましょう。

均等割とは、(会社が赤字であっても)必ずかかる税金です。

年7万円は最低限負担しなければなりません。

この負担額ですが、資本金が1千万円を超えますと、いきなり約18万円になってしまいます。

余計な負担を抑えるためにも、資本金は1000万円以下にしましょう。

また、消費税ですが、資本金を1000万円未満にしますと、最初の2年間は消費税を納めなくて良くなります。

請求書に「請求額税込1080円」と書いて、空いてから消費税分をもらっても、払わなくても良いのです。

(※売上や給料が初年度から高額ですと、2年目から消費税が発生する場合があります)

ですが、1000万円にしてしまうと、最初の年から消費税を納めなければなりません。

まとめますと、会社設立時の資本金は300万円~999万円が良いと思います。

(もちろん、他の諸事情も含めて総合的に判断することになります)

(9)株式の譲渡制限

株主が自分の株式を他人に勝手に売却していた・・・。

そして、その株主は怖い人だった・・・。

そんなことにならないように、譲渡制限(株式を他人に譲るには会社等の許可が必要)というのがあります。

これは、「株式を他人に譲るには**の承認を得なければならない」という制限をかける、ということです。

**には「株主総会」や「取締役会」といった言葉が入ります。

ちなみに、ほとんどの中小企業では、この譲渡制限をかけています。

(10)役員に関する事項

誰が役員か、役員のうち誰が代表か、が書いてあります。

同じ姓の方が役員であれば、同族会社ということが分かります。

また、役員が再任せず、頻繁に交代していれば、何か問題があるのかな?ということが推測されます。

ところで、会社設立時にご注意頂きたいのは、代表者の住所を書かなければならない、ということです。

最近は、グーグルマップで、自宅の外観を見ることもできてしまいます。

取引先が御社の謄本を見て、「この社長は立派な自宅に住んでいて、お金を持っているなぁ」ということまで分かってしまうかもしれません。

(他にも**といったことまで分かってしまうのですが・・・)

これが嫌で、個人事業を会社にしない方もいらっしゃいました。

これは合同会社でも同じです.気をつけたいものです。

2.どのタイミングで個人事業から法人へ切り換えれば良いか?

個人事業をしているが、いつのタイミングで法人(会社)へ切り換えた方が良いのか?

そのようなご質問は多いと思います。

1つの目安として、所得税の所得(利益)が500万円~1,000万円くらいになったら、会社を設立して法人化を検討すべきと思います。

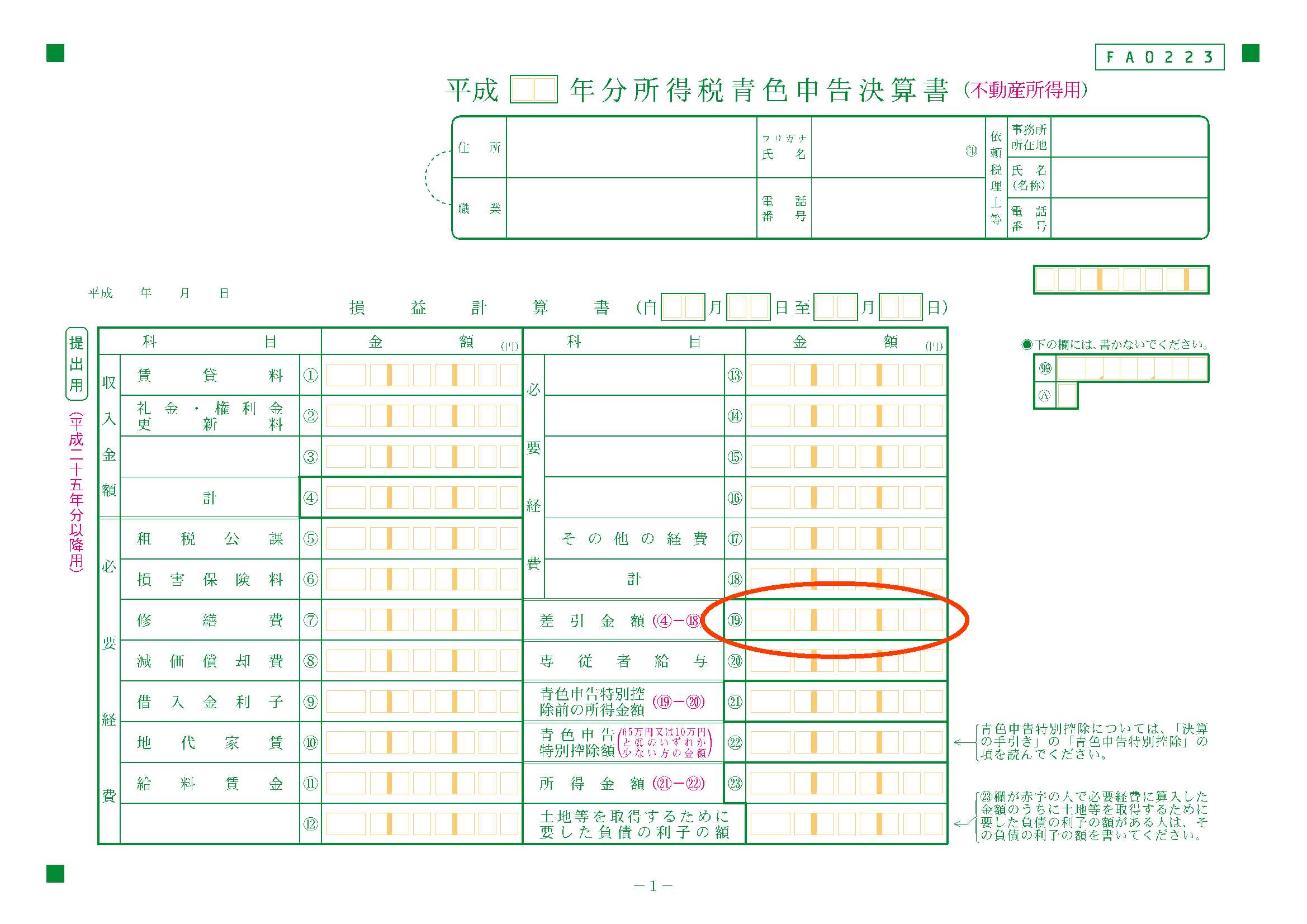

下記の赤い部分を見てください。

確定申告をされている方は見慣れているかともいます。、「青色決算書」という書類です。

この青色決算書の赤い部分が、事業での利益になります。

この赤い部分の数字が500万円~1,000万円くらいになったら、法人化を検討してもいいでしょう。

ですが、会社を設立しますと、次のようなデメリットもあります。

- 給料に社会保険料がかかる(この負担がとても大変)

- 均等割(赤字でも必ずかかる税金)がかかる

- 税理士への報酬がかかる(自分で進行するのは難しいため)

会社設立前に、色々な角度からの検討が必要です。

当事務所では、個人事業を法人に切り換えた際の、「税金+社会保険料」の負担額シミュレーションも行っております。

どのタイミングで会社にしたら良いのか、迷っていらっしゃる方は、お気軽にご相談ください。

また、こちらの記事も参考にしてみてください。

3.創業融資はどこに申し込めば良いのか?

創業する際の融資でお悩みの方もいらっしゃるでしょう。

結論から言いますと、創業時は「日本政策金融公庫」か「制度融資」を検討することになります。

日本政策金融公庫とは、中小企業専門にお金を貸す銀行です。

株主は100%国なので、いわば公的な貸付専門の銀行といえるでしょう。

メリットは融資までの時間が早い、ということです。

逆にデメリットは制度融資より利率が若干高い、ということです。

これに対して、制度融資というものがあります。

これは、会社を作る自治体(**区や東京都)の役所に融資を申し込むことによって、役所から利息の一部補助が出る、という制度です。

(正確には役所は単なる窓口で実際にお金を借りるのは街中の銀行になるわけですが)

メリットは利率が安いことです(しかし利息や保証料の補助は原則後払いです)

デメリットは、手続きに時間がかかるということです(申し込みの順番待ちをしている自治体もあります)

それぞれ一長一短がありますが、当事務所では基本的には日本政策金融公庫での融資をお勧めしております。

担当者と面識もあるためスムーズに手続きがすすみますし、1,000万円の融資であれば制度融資との利息の差額も年間数万円~10万円程度です。

なお、創業融資について詳しくお知りになりたい方は、次の記事を参考にしてください。

4.社会保険には必ず加入しなければならないのか?

個人事業であれば、従業員が5人未満(つまり4人まで)であれば、社会保険には加入しなくても大丈夫です。

また、従業員が5人以上であっても、特定の業種(理容業等)であれば加入しなくてもいいんです。

ですが、会社は強制加入なんですね。

ですが、社会保険料の会社負担は

「給料×約13%~約14%」なんですね。

ですから、給料30万円の従業員1人につき、毎月約42,000円かかってしまうわけです。

年間にしたら約50万円ですね。

ちなみに社会保険料の納め方ですが、例えば、従業員の毎月のお給料から2万円天引きし、会社も同じ2万円を合わせて、計4万円が毎月会社の口座から引き落とされる、といったように払います。

また、きちんと加入しませんと、年金事務所から、矢のような連続したお問い合わせがくることがあります・・・。

今年に入ってから、社会保険に入っていない会社への呼び出し状?が、頻繁に年金事務所より送りつけられています。

無視すると、強制調査に行きますよ!とも書いてありますし、実際に強制調査されると余計に払わなければならない場合も多いです。

ですから、会社設立の際は、社会保険料のコストまで考えて設立する必要があります。

なお、次の記事も参考にしてください。

5.創業時に助成金や補助金は受けられるのか?

創業時に、助成金や補助金を受けられる・・・。

そんな、淡い期待をされている方もいらっしゃるかもしれません。

ですが、「基本的には受けられない!」という覚悟で創業しましょう!

助成金とは、厚生労働省からもらえるお金なので、基本的には「特別な人を雇ったときにもらえるお金」ということになります。

「特別な人」とは、障害者や65歳以上の高齢者であることが多いです。離婚した方も対象になることもあります。

以前は、結構もらえたんですね。

「雇用保険に入っている人が企業した場合」や、「若いフリーターを正社員で雇った場合」などです。

ですが、国も財政事情が厳しくなってきたんでしょう。

要件を年々厳しくしてしまいました。

よって、現在では受けられる助成金が、本当に限定されてしまったんですね。

補助金とは、経済産業省からもらえるお金で、基本的に事前審査が必要になります。

有名なところですと、「ものづくり補助金」や、「創業補助金」といったところでしょうか。

創業時であれば、「創業補助金」を受けられる可能性があります。

ですが、短い募集期間が決まっていて、いつでも受け付けているわけではありません。

また、国の予算が決まっているた、審査も厳しいものになります。

(要件をクリアしても、倍率があるため、必ずもらえるというわけではないんですね)

当税理士事務所にもお問い合わせをいただくことが多く、創業時から税務顧問をお任せ頂く方につきましては、助成金や補助金のご案内をしています。

詳しくはご相談ください。

6.個人から法人へ切り換えた場合の手続きは?

個人から法人(会社)へ切り換えた場合、いわゆる「法人成り」の場合は、色々な手続きが必要です。

具体的にご説明します。

次のリンクも参考にしてみてください。

(1)役所・銀行・不動産貸主等に事前に連絡をしておく

個人から法人へと事業を切り換えた場合、実質は何も変わりません。

例えば、飲食店の場合、外観からは一切、違いが分かりません。

ですが、法律上は、個人と法人は全く別のものになるのです。

ですから、役所から許可を受けた免許や、銀行からの借入金、不動産賃貸契約も、個人から法人へと切り換える必要があります。

役所からの免許の取り直し

飲食店や避ける酒屋さんは、保健所や税務署といった役所から、免許を受けて営業しています。

個人と法人とは別ですから、原則として免許を取り直さなければなりません。

免許が必要な事業は、これがないと営業できませんから、会社設立の前に、必要な手続きについて、事前に役所に相談しておくことをお勧めします。

また、社会保険や雇用保険に既に加入されている方も、名義変更手続きが必要です。

銀行からの借入金の引き継ぎ

個人事業を始める際、銀行から借り入れをした方も多いと思います。

この借入金ですが、原則として、会社に引き継がせ、今後は会社が返済していくことになります。

ですが、借入金を個人から会社に変更する場合、銀行の承諾が必要です。

万が一、銀行が認めませんと、個人がそのまま借入金を返済することになってしまいます。

ですから、会社設立の前に、必ず金融機関に行き、

「会社設立を検討しています。その場合、個人の借入金を会社に引き継げますよね?」

と、確認しておきましょう。

(ただ、よほど問題がない場合は、銀行は引き継ぎを認めると思いますが)

不動産の賃貸借契約の変更

お店を借りている、事務所を借りている、そのような個人事業者様も多いと思います。

その場合、不動産の賃貸借契約を個人から法人へ切り換えなければなりません。

ほとんどの場合、事前に大家さんに「個人から会社にするので宜しくお願いします」と伝えておけば、特に文句を言われないと思います。

(ですが、会社設立後に事後報告という形で連絡しますと、気むずかしい大家さんの場合、問題になってしまうかもしれません)

大家さんから承諾を頂けたら、個人から法人へと賃貸借契約書を切り換えることになりますが、その時は、大家さんに預けてある敷金も会社に引き継ぐことになります。

新しく賃貸借契約書を作るのは大変ですから、通常は覚書1枚で済ませ、次回の更新時に正式な賃貸借契約書を作ることも多いと思います。

(2)資産と負債を引き継ぐ

会社設立した場合、今後の事業は会社がすることになります。その場合の注意点は次の通りです。

事業用資産を引き継ぐ場合

個人から会社へ事業用資産を移す場合は、大きく分けて「売買する方法」と「賃貸契約を結ぶ方法」の2つがあります。

(現物出資という方法もありますが、手続きが面倒なため、普通は行いません)

「売買する方法」は、個人が持っている事業用資産を会社へ売却して移します。

売却価額は時価で行います。

(この時価には色々な考え方がありますが、通常は減価償却後の簿価や、法人税の未償却残高の特例を使うことが多いです)

個人側で売却益が出たら、譲渡所得の申告が必要ですが、普通は利益がでることはありませんので、あまり心配する必要はないでしょう。

所有権は会社に移るので、切り替えはすっきりできるのですが、売却金額について消費税がかかってしまいます。

「賃貸契約を結ぶ方法」もあります。

これは、事業用資産の所有権を個人のままにしておき、会社に貸し付ける、という方法です。

ですが、そうすると、個人側で毎年収入があがってしまい、確定申告が必要になってしまい面倒です。

上記をまとめますと、通常は「売買する方法」で資産を移すことの方がメリットが多いと思われます。

借入金や敷金を引き継ぐ場合

会社の負債で一番大きいのは借入金だと思います。

その注意点は、上記の「銀行からの借入金の引き継ぎ」でもご説明しました。

こちらを最優先にして、お手続きを進めてください。

取引先からの債権債務(売掛金・買掛金)を引き継ぐ場合

売掛金や買掛金については、会社に引き継ぐ方法もありますが、個人事業時代に精算してしまう方法(個人として全て受け取ってしまう・支払ってしまう)をお勧めしています。

会社に引き継ぐ場合は、相手先への事前通知と承諾が必要になりますので、とても面倒です。

ですから、「*月分までの売上代金は個人口座へ。それ以降は会社の口座へお願いします」と取引先に伝えておきましょう。

商品(棚卸資産)

個人事業時代に売り切る方法と、会社に引き継がせる方法(会社に売却する方法)の2つがあります。

できれば個人事業時代に売り切れればスッキリするのでしょうが、それができない場合、会社に売却することになります。

その場合、仕入れた金額で会社に売りたいところではありますが、税金の法律で、「あまりにも安く会社に売ってはいけない」、というものがあります。

具体的には、「通常の販売価額×70%」未満で売ってはいけないというものがあります。

普通の商売では、仕入金額で売っても問題ないんでしょうが、仕入金額と販売金額の開きが大きい商品(例えば宝石や薬等)は気をつけたいものですね。

(3)資産や経費の名義を全て変更する

資産を会社に引き継ぐ場合は、名義を会社に変更しなければなりません。

特に、車は忘れやすいので気をつけましょう。

また、経費支払いは、全て会社の通帳からする必要があります。

電話やガス、水道と行った公共料金も全て切り換えてください。

いきなり全てを切り換えるのは無理でしょうから、少しずつ行います。

(終わるまで、1年くらいかかるかもしれません)

(4)個人時代の確定申告をする

事業用資産を全て会社に移した方は、個人事業からの収入がなくなる訳ですから、廃業した年の翌年3月15日までに最後の確定申告をして、廃業届を税務署に提出します。

このときにご注意頂きたいのが消費税です。事業用資産の売却には消費税がかかります。高額な事業用資産を会社に移した場合は、消費税も高額になりますから、お気をつけください。

また、事業用資産を会社に貸し付けている方は、会社からの収入が発生しますから、確定申告をし続けることになります。

(随時追加予定です。)