私道の評価とは

私道にも相続税がかかると聞きましたが、評価する際はどのような点に気をつければ良いのでしょうか?

税理士 石橋將年(いしばしまさとし)

土地に相続税がかかる。これは皆様もご存じでしょう。

これは、私道にもあてはまります。

具体的なケースで考えてみましょう。

私道とは何か?

道には、公道(こうどう)と私道(しどう)があります。

これは、皆様もご存じでしょう。

公道とは、その名の通り、公(おおやけ)の道路です。

これに対して私道とは、私(わたくし)の道です。

要するに、その道の所有者が、国や役所といった公(おおやけ)なのか、個人なのかによって、呼び方が変わるわけです。

では、どうやって、公道か私道かを判断するのでしょうか?

その調べ方ですが、まずは「公図(こうず)」をご覧になってください。

(公図は法務局で取得できます)

公図上に地番(536-1といったような数字)が入っていれば、その土地の所有者が登記されているということですので、その地番の登記簿謄本をとってみてください。所有者が分かります。

その所有者欄に「公衆用道路:所有者:鈴木一郎」といったような記載があれば、個人の持ち物になりますから、私道というのが分かります。

これに対し、公図上に地番が入っていない場合もあります。このような道は、所有者が国といったお役所になりますので、個人に相続税がかかることはありません。

私道はどうやって評価するのか?

私道の評価は財産評価基本通達で決まっており、原則として自用地(普通に路線価で評価した金額)の3割で評価することになっています。

ですが例外があり、その私道が、「不特定多数の者の通行の用に供されている私道」については、評価しなくても良いことになっています。

ですから、この判断がとても重要になります。

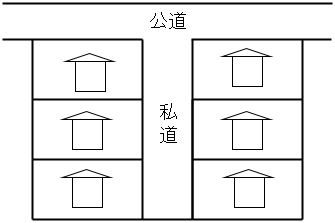

例えば、次のような私道があったとします。

よくあるパターンですね。分譲住宅等でよく見ます。

このような場合で、新規分譲住宅では、私道を各土地の所有者が共有で持つことが多いです。

例えば、この6つの土地の面積が全て同じであれば、各所有者が6分の1ずつ共有で持つ、といったようにです。

この私道は、奥の6件という「特定」の方が使っていますから、「不特定多数の者の通行の用に供されている私道」ではありません。

ですから、評価して相続税の対象になってしまいます。

このような私道に、普通の宅地の3割の価値があるのか、大いに疑問が残るところですが、相続税の法律でそのように決められていますから、致し方ありません。

(実際に経験した)間違えやすい事例

私道は原則として3割で評価する。

しかし、不特定多数の通行のように供されていれば評価しない。

私が実際に評価したパターンで検討してみましょう。

評価する必要がある場合

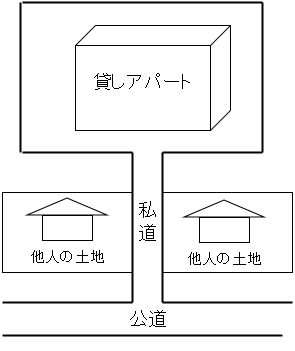

ある関東地域(東北に近い地域)に、次のようなアパートと、その敷地がありました。

この土地ですが、奥の貸しアパートの敷地を評価したのですが、この私道も、お亡くなりになった被相続人様の持ち物でした。(共有ではなく単独所有でした)

このような私道は、奥のアパートに行く前の土地、つまり他人の土地も私道を利用しているので、不特定多数の通行の用に供しているような感じもします。

であれば、評価しなくてもよいかもしれない。そう思われたのではないでしょうか?

ですが、これくらいでは駄目なんですね。

税務署は、特定の方が行き来きしているから、きちんと相続税の対象にしないさい、というでしょう。

他の道へ通り抜けられる、もっと車や通行人が行き来している、といった事情があれば、評価なしとできるかもしれませんが・・・

「不特定多数の者の通行の用」というのは、結構、条件が厳しいんですね。

評価しなくて良い場合

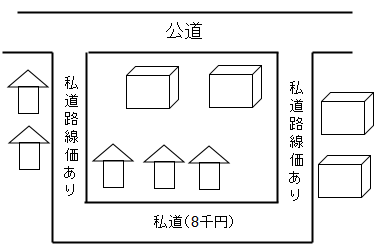

このような土地に出会いました。

(場所は伏せますが、関東の北の方の県です)

この四角の建物は、アパートをイメージしています。

このアパートとその敷地を評価したのですが、この私道も被相続人様の持ち物でした。

この私道は結構面積が大きかったので、これを評価する、評価しないで、相続税が数百万円変わってきます。

では、この私道は、「不特定多数の者の通行の用に供されている私道」といえるのでしょうか?

言えないのでしょうか?

ここでのチェックポイントは、「私道に路線価が付いている」ということです。

財産評価基本通達の14を確認してみましょう。

14 前項の「路線価」は、宅地の価額がおおむね同一と認められる一連の宅地が面している路線(不特定多数の者の通行の用に供されている道路をいう。以下同じ。)ごとに設定する。

要するに、路線価がついている道路は、原則として不特定多数が通行する道ですよ、と説明しているのです。

もちろん、路線価が付いているだけではダメな場合もあるかもしれません。きちんと現地の物件を確認し、通行量も目視して、ある程度の人の行き来があると分かれば、評価しなくて良いと思われます。

相続税の対象として評価していたら、余分な税金を払うことになってしまいますから、この辺りは、きちんと確認しておきたいですね。

私道には、この他にも色々な論点があります。全ての土地を売却して私道だけ残ってしまった場合、特定路線価との兼ね合い、不整形地の問題等々・・・。

私道の評価の問題は、中央区といった都心部でも問題になることが、結構あります。

高い評価をしてしまったら、余分な相続税を払うことにもなりかねません。

法律の範囲内で、できるだけ土地の評価を下げて相続税の申告をしたいものですね。

※本記事に関するご質問には、お応えしておりません。予めご了承ください。