家族名義の生命保険に相続税がかかる?(生命保険契約に関する権利について)

2年ほど前に父が亡くなりました。

母は既になくなっていますので、相続人は私(長男)、妹(長女)の2人です。

父は、ある程度の財産を持っていましたので、相続税がかかりました。

相続税の計算は難しいと聞いておりましたので、母の昔からの知り合いである、高齢の税理士先生にお願いして、相続税を計算してもらいました。

ところで、先月、その税理士先生からお電話があり、

「税務署から、税務調査があると連絡がありました。来週空けておいてください」

とのことでした。

そして、昨日、税務署の方が2人、我が家にお越しになり、相続税の税務調査を受けました。

そこで、税務署の方が私に、

「あなたが現在かけている生命保険の保険料は、誰がお支払いになりましたか?」

という、ご質問を受けました。

私は正直に、

「父が保険料を負担してくれました」

と答えました。

そうしたところ、税務署の方が、急に険しい顔になって、

「保険名義があなた(長男)であっても、お父上が保険料を負担してくれた保険については、相続税がかかるんですよ」

と、おっしゃいました。

同席してくださった税理士先生におたずねしたところ、本当のようでした。

税務署の方がおっしゃっていたことは、本当でしょうか?

本当であれば、なぜ、税理士先生が事前に説明してくれなかったのでしょうか?

(私は、税金はきちんと払うつもりだったのですが・・・)

税理士 石橋將年(いしばしまさとし)

税務署の方がおっしゃっていたのは、

「生命保険契約に関する権利」

というものです。

(これには、相続税がかかります)

簡単に言うと、つぎのような保険契約です。

- 父が亡くなった時に保険金がおりない(保険事故未発生)

- 家族名義の保険(父が契約者でない保険)

- 父が保険料を負担してくれた保険

要するに、

「父上が亡くなった時に保険金はおりないが、父上が保険料を負担してくれていたもの」

に、相続税がかかることになります。

私(税理士:石橋)がお手伝いした相続では、誰が保険料を負担したのか、判断に迷う事例もありました。

具体的にご説明していきましょう。

生命保険契約に関する権利とは?

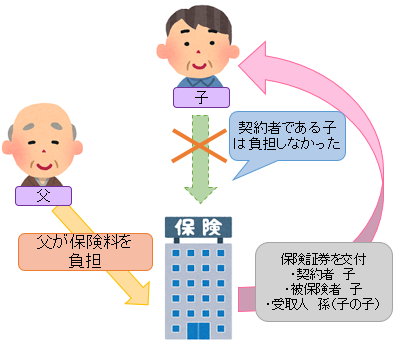

今回の事例を図にすると、つぎのようになります。

この図のように、父が子の生命保険料を負担してあげる。

そのようなケースは、結構あります。

(特に、保険料一括払いのケースで多いような気がします)

このような保険契約は、保険料を払った時点では、子供は何もトクをしていません。

(まだ、保険金を受け取っていませんので)

ですが、父が保険料を払ったのであれば、その分、父の財産が目減りし、代わりに子の財産が増えたことになりませんか?

(将来、子や孫はが保険金を受け取れるのですから)

ですので、保険料を負担したときには贈与税はかけないが(利益を受けていないので)、父が亡くなった時は保険料に相続税をかける、ということになったのです。

ところで、保険料に相続税をかけるといっても、どのように計算するのでしょうか?

答えは、

「亡くなった日現在の解約返戻金相当額」

です。

要するに、被相続人(父)が亡くなった時点で、お金に換金するといくらになりますか?という基準で計算するんですね。

なお、「解約返戻金相当額」の資料は、保険会社に請求しないと分かりません。

※ 今までに、いくら保険料を払ったかが分かっていても、保険会社ごとの調整計算があるので、解約返戻金がいくらになるか、分からないんですね。

この資料の発行には時間がかかります。余裕をもって保険会社に請求しましょう。

税務署は、なぜ気づいたのか?

ところで、税務署はなぜ、この財産(生命保険契約に関する権利)に気づいたのでしょうか?

ご質問者様の詳細が分かりませんので、あくまで私の推測ですが、次がポイントになったと思われます。

- 亡くなった父の預金の流れ

- 子の保険契約額の大小

(1)亡くなった父の預金の流れ

ある程度の財産をお持ちの方が亡くなり、その方の相続税申告書が税務署に提出された・・・。

その場合は、税務署は、かなりの確率で、銀行預金の記録を取り寄せます。

そして、通帳記録の消し込みをするのです。

例えば、「*月*日の出金500万円は何か?」といったようにです。

また、亡くなった方が、生前、かなり稼いでいらっしゃったのに、それに比較して財産が少ないようであれば、それもチェックされます。

もしかしたら、他の方に財産を移転しているのでは?と疑うんですね。

ですので、税理士の方も、預金通帳の写し(具体的には過去5年間程度。場合によっては10年分をもらうこともあります)をご家族からもらい、これをチェックします。

そして、丸い金額の出金、端数金額の出金(端数の場合は何かしらの意図を持った支払いだと思われます)をひとつひとつチェックして、ご家族に質問していくのです。

預金が多い方、通帳が多い方のチェックは、気の遠くなる作業です。

事実、私自身も、通帳チェックで丸3日、費やしたこともございます・・・。

今回のケースでは、高齢の税理士先生がそこまでチェックしてくださらなかったのかもしれません。

チェックしてくださっていれば、もしかしたら、漏れが防げたのかもしれませんが・・・。

(2)保険契約額が大きい

税務署が預金の流れを確認し、数年前に、多額の出金があったとしましょう。

その場合、税務署は、

「このお金で何を買ったのだろう?誰に支払ったのだろう?何に使ったのだろう?」

と考えます。

次に、父の財産だけでなく、場合によっては子の財産も調べ始めます。

子が、自分の給与収入だけで払いきれないような生命保険契約を結んでいれば、

「父が保険料を負担しているのでは?」

と、疑いはじめるでしょう。

(税務署は調査権がありますので、亡くなった方以外の財産を保険会社に照会して調べることができるんですね)

税務署内部では、他にも色々チェックポイントがあるんでしょうが、一番は、やはり預金(お金)の流れです。

相続税を計算する際は、税理士の方も、地道な作業が必要となります。

保険料負担者は誰?(判断に迷った事例)

最後に、私が実際に迷った事例を挙げてみましょう。

(守秘義務の関係で、多少、ぼかして説明しています)

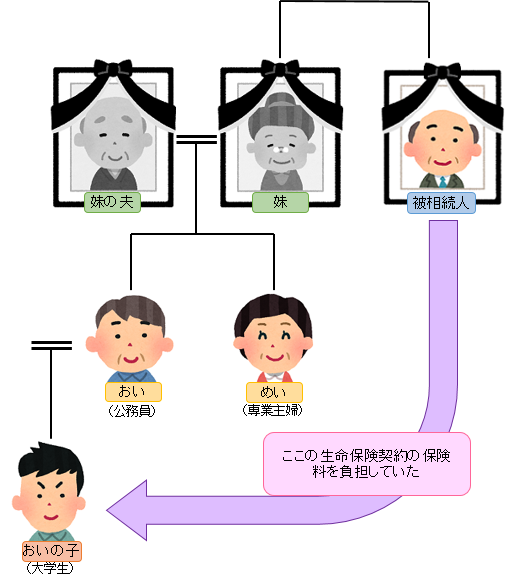

この図のように、あるお婆さまが亡くなりました。

このお婆さまは、お子様がいらっしゃらなかったので、甥(おい)の方が面倒を見ていました。

具体的には、甥がお婆さまの近くに住んで、甥が家族ぐるみで定期的に訪問や介護をしていてくれました。

お婆さまは、これに大変感謝し、何か恩返しをしたいと考えました。

そこで、(甥にはだまって)甥のお子様に生命保険契約をかけてあげることにしたのです。

具体的な手続きですが。まずは、お婆さまの知り合いの保険代理店に、契約書類を用意させました。

つぎに、甥の子(大学生)に、保険代理店のおばさんが、「サインして」と言って、サインさせました。

そして、保険料はお婆さまが代わりに払っていたのです。

甥の子(大学生)は、何をしたのか良く分かっていませんでした。

(何か、書類にサインをしたような記憶がある、くらいのようでした)

お婆さまが亡くなり、私が相続税の計算をする際、

「ご家族名義の保険で、お婆さまが代わりに保険料を支払ってくれたものはありませんか?」

と、皆様にお聞きしました。

そうしたところ、甥が

「私の子供(大学生)が入っている保険は、誰が保険料を払ったかが分からない。おそらく、お婆さまが払ってくれたと思うんだけど・・・」

と、私におっしゃってくださいました。

お婆さまの預金の流れを確認しますと、その保険料の出金(一時払いの保険でした)は確認できませんでした。

ですが、大学生に何百万円もの保険料は用意できないこと、保険加入時のやり取り等・・・。

総合的に考えて、これは「生命保険契約に関する権利」だと考えて、甥のお子さん(大学生)にも、相続税を払って頂きました。

(幸い、大学生が負担する相続税は少額でした)

他人が保険料を負担していたら、相続税がかかる。

これは、普通の方にとっては、とても理解できないと思います。

ですが、税金は全て「理屈」で成り立っています。

理屈からいくと、この保険に相続税をかけないと、相続税逃れを生んでしまいます。

また、このように、税務調査に入れらた後に指摘を受けますと、余分な罰金(過少申告加算税・延滞税等)がかかってしまいます。

ですので、まずは税理士の方で、このような財産がないか、ご家族様に説明を尽くし、さらに、税務署に提出する書類でも説明を尽くす必要があると思います。

相続税の計算は大変ですし、時間がかかります。

経験のある税理士に相談した方が、安心ですね。

※本記事に関するご質問には、お応えしておりません。予めご了承ください。