いつ退職金を受け取るかで相続税が節税できる?

私(会社経営者:78歳)は、会社を経営しております。

昨年、後継者である長男(43歳)に社長を譲り、現在は会長として後進の指導にあたっております。

ですが、最近の健康診断で、重い病気が見つかり、いつまで元気でいられるか分からない状況です。

私は、息子達の将来が心配になり、20年以上お付き合いのある税理士先生に、私に万が一があった場合の相続税の計算をしてもらいました。

先日、会社の経営会議で、その税理士先生から、

「会長の退職金は、会長が亡くなった後に、奥様や息子さんに支給する方が、税金が安くなる」

と言われました。

私は現在、蓄えがありますから、会長職を辞して退職金をもらう必要はありませんし、もらう気もありません。

(生涯、現役でいたいと思っています)

私が亡くなった後に、家族が退職金をもらうことができるのでしょうか?

また、その方が、税金が安くなるのでしょうか?

税理士 石橋將年(いしばしまさとし)

役員・社員が退職した際、会社は退職金を支払います。

(もちろん、支払わないことも多々あります)

この退職金は、「退職金規程」に従って支払うものとされています。

ご質問のように、同族会社(身内で経営している会社)では、その税理士先生のおっしゃるとおり、会長(父)がお亡くなりになってから、遺族に退職金を支払った方が、税金が安くなる可能性が高いです。

また、会社が退職金を支払う際は、色々な注意点があります。

私(税理士:石橋)も、同じようなケースで退職金規程をきちんと作り、、死亡退職金をお支払いし、相続税をや法人税を節税できたケースがあります。

退職金と税金との関係について、具体的に見ていきましょう。

いつ退職したかで、かかる税金が違う?

退職金には税金がかかります。

具体邸には、退職した時期によって、かかる税金が違います。

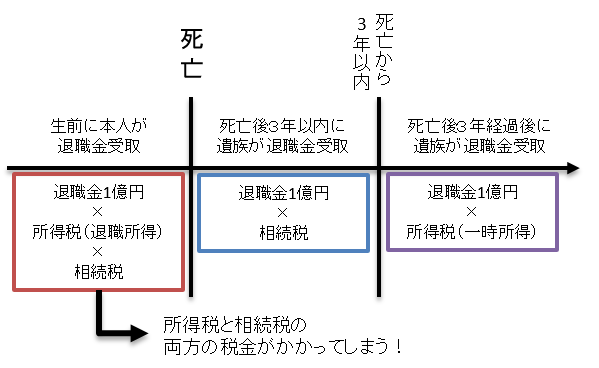

次の図をご覧ください。

ご質問のケースの場合、会長がご自身の退職金をいつ受け取るかによって、かかる税金が変わります。

(1)生前に退職した場合(所得税+相続税)

お元気なうちに(生前に)退職して退職金を受け取った場合は、退職金に所得税がかかります。

※ 正確には、所得税のほかに住民税もかかるのですが、ここでは説明を簡単にするため、所得税と記載させて頂きます。

所得税を計算する際、退職金は「退職所得(たいしょくしょとく)」になりますので、つぎのような計算をすることになります。

「(退職金-退職所得控除額)×2分の1」×所得税の税率

要するに、受け取った退職金から、勤続年数に応じた控除額を引いて、さらに2分1をかけ、所得税を計算します。

控除額を引いて、さらに2分の1をするのですから、税金はかなり安くなります。

(退職金は、所得税の計算上、優遇されているんですね)

ところで、退職金についてきちんと税金を払いましたが、税金を払った後のお金はどうなるのでしょうか?

この、残ったお金には相続税がかかります。

つまり、図のように、いったん所得税を払った後に、さらに相続税を払うことになるため、税金を2度も払うことになるんですね。

ですので、私が顧問先を勤めさせて頂いている会社様には、

「生前に退職金を受け取る場合は、大きな病気のないとき(会長の余命が短くないとき)にしてください」

と、大変失礼ながら、お伝えしています。

社長様や会長様に大きな病気があり、あと何年お元気がわからない・・・・。

そのような場合で、退職金をもらった直後に相続が発生した場合は、2回税金を払うのでソンをしてしまいます。

気をつけたいものですね。

(2)死亡後3年以内に遺族が退職金を受け取った場合

退職金をもらえるのは、なにも生前退職だけではありません。

会社にお勤め中に亡くなった場合でも、退職金をもらえる場合があります。

これを、「死亡退職金(しぼうたいしょくきん)」と呼びます。

この場合、お亡くなりになった方(ご質問のケースでは会長様)は、会社から退職金を受け取ることができませんから、お亡くなりになった方への所得税はかかりません。

問題は、遺族が受け取った死亡退職金です。

これは、死亡後3年以内にもらったか、3年を超えてもらったかで、税金が変わります。

死亡後3年以内にもらった場合は、相続税の対象となりますので、退職金を受け取った遺族の方に相続税がかかります。

※ このように、死亡後3年以内に受け取った死亡退職金には、一定の非課税金額(500万円×法定相続人)があり、退職金から控除することができます。

所得税はかからず相続税だけがかかり、さらには非課税枠の適用もあります。

ですので、税金だけを考えるのであれば、会長様は生前に退職金を受け取るのではなく、万が一があった後(お亡くなりになった後)に、ご遺族が退職金を受けとる形にすれば、税金が安くなります。

※ また、会長が自社の株式を持っていた場合、退職金を債務に計上できるので、自社株式の株価が引き下がります。その結果、さらに相続税が下がる可能性があります。

ところで、なぜ3年以内なのでしょうか?

役員の死亡退職金を支給するためには、原則として株主総会の決議が必要です。

株主総会は原則として年1回ですから、すぐに決議して支払うという訳にはいきません。

ですので、3年間は待ってあげる、という趣旨ですね。

(3)死亡後3年を経過した後に遺族が退職金を受け取った場合

死亡後3年を経過した後に退職金をもらった場合は、相続税ではなく所得税がかかることになります。

具体的には、「一時所得(いちじしょとく)」の対象となります。

一時所得の計算は次のとおりです。

「(退職金-50万円)×2分の1」×所得税の税率

こちらも退職金と同じように2分の1しますので、かなり税金が安くなります。

ところで、死亡後3年を超えて、退職金が払われるようなことが、実際にあるんでしょうか?

普通はありません。

特に、一般従業員が死亡退職した場合は、すぐに払わないと大問題になってしまいます。

考えられるのが、株主同士、役員同士で揉めていて、退職金の金額や支給決議がまとまらない場合でしょう。

特別な事情がないのに、意図的に3年を超えて支払った場合は、税務調査等で税務署に指摘されるかもしれません。気をつけましょう。

会社が退職金を支払う際の注意点

ご質問のケースでは、会長様に万が一がある前に、色々と準備しておくことが必要です。

例えば、つぎのような準備が必要になります。

1.退職金規程の整備が必要

会社が退職金を支払う場合は、退職金規程が必要です。

※ 退職金規程を設けずに退職金を支給すると、利益調整等を疑われ、税務署からペナルティーを受ける可能性があります。ですので、退職金を支給する際は、必ず退職金規程を作成しましょう。

退職金規程を作る際は、市販の書籍等を参考にすれば特に難しいところはありません。ですが、次の点にはお気をつけください。

(1)受取人は誰にするのか?

退職金規定では、死亡退職金を誰に支給するのか、決めておかなければなりません。

普通は、

「死亡退職金の受取人は配偶者とする。」

と書いてあるかと思います。

死亡退職金の性格が、遺族の生活保護にあることを考えると、当然ですね。

ですが、税金上は、配偶者が取得しない方が良いかもしれません。

相続税では、「配偶者に対する相続税額の軽減」があり、法定相続分または1億6千万円までは、配偶者に相続税はかかりません。

ですが、配偶者があまりにも財産を相続し過ぎると、その配偶者が亡くなった場合の相続税が高くなりすぎてしまうかもしれませんので。

そのような場合は、退職金規程を生前に変更するなどして、死亡退職金の受取人を変更することも考えましょう。

会長に万が一がある前に、そのつぎの相続も考えて、相続税をシミュレーションしておく。

そして、場合によっては、受取人の変更手続きもしておく。

色々な準備が必要になりますね。

(2)いくら支給するのか?

会長が死亡した場合、死亡退職金をいくらまで支給して良いのでしょうか?

退職金が高すぎた場合、相続税では問題は発生しませんが、法人税(会社の税金)で問題が発生します。

具体的には、高すぎると!と税務署に指摘された金額が経費にならなくなってしまうのです。

退職金をいくらまで支給して良いのでしょうか?

その基準はいくつかありますが、一番ポピュラーなのは、

「功績倍率方式(こうせきばいりつほうしき)」

と呼ばれる方式です。

この方式の計算方法は、次のとおりです。

「最終報酬月額×在任年数×功績倍率」

ようは、一番最後のお給料に勤務年数をかけ、さらに功績倍率(3倍程度)をかけて、退職金の上限額を決める方法です。

(この方法が、最も実務で使われています)

ただ、この方法の問題として、退職直前のお給料が低すぎた場合(極端な話し、0円の場合)はどうするか?という問題があります。

計算式どおりに計算すると、退職金も0円です・・・。

このような場合ですが、きちんと、現在の適正報酬額に引き直して計算することが認められているんですね。

(過去の判例でも、そのような事例があります)

なお、この計算方法(功績倍率方式)で退職金を支給すると決めたら、退職金規程に、きちんと功績倍率方式で支給する、と記載しておくようにしてください。

(3)すぐに支払う(未払いにしない)

役員(例えば会長)の死亡退職金を支払う場合、普通は株主総会の決議が必要です。

そして、決議があったら、普通はすぐに支払うでしょう。

ですが、何らかの悪意があって(例えば、死亡後3年を超えて払えば、一時所得になって税金が安くなる等)、すぐに死亡退職金を支払わない方もいるかもしれません。

そのような場合はどうなるのでしょうか?

そのような場合は、会社の方で、経費(損金)にならない可能性があります。

ここでは相続税の説明をしていますので、会社の税金(法人税)の説明は詳しくしません。

よって、細かな説明は省略します。

ですが、会社が退職金支給を決議してすぐに払わないと、退職金が経費にならない可能性があるのです。

ですので、死亡退職金は、早めに(遅くとも直近の株主総会の決議の後、すぐに)払うようにしてください。

退職手当金は、この他にも弔慰金(遺族へ払う補償金のようなもの。これには相続税がかからない)といった論点があり、簡単なようで、奥が深い論点となっています。

以前、私がお手伝いした相続のお話しです。

ある女性社長様(60代)がお亡くなりになりました。

その方の経営手腕はすごく、財産は数十億円!も遺されました。

ですが、相続税の最高税率は約50%です。

要するに、30億円の財産を遺しても、約15億円は、相続税として税務署に持って行かれてしまいます。

ですので、会社の方にお願いして、生前に、きちんと退職金規程を作ってもらい、息子さんが死亡退職金を受け取れるように準備してもらいました。

(功績倍率方式で作成してもらいました)

ところで、その女性社長様は、重い病気でしたので、最後の方は会社からお給料をとっていらっしゃいませんでした。

功績倍率方式では、税務署に文句を言われるかもしれない・・・。ただ、指摘されたら、きちんと判例等をご説明して反論しよう。そう思っていました。

その税務調査の結果ですが・・・。何もおとがめなしでした。

(数億円の死亡退職金を支給したのですが、高すぎるとのご指摘はありませんでした!)

事前にできることは事前に対策しておく。

そして、ご家族様に、少しでも節税して頂く。

それが、相続税を取り扱う税理士に求められる姿勢だと思います。

※本記事に関するご質問には、お応えしておりません。予めご了承ください。