税理士 石橋將年(いしばしまさとし)

会社設立する前に、消費税にも気を配りましょう!

中央区日本橋で開業している、税理士の石橋です。

最近、会社設立のご質問をいただくことがあります。そのなかに、

「会社設立をする際は、消費税に気をつけた方が良いと聞きました。具体的にはどこに気をつければ良いのですか?」

というご質問をいただくことが増えてきました。

消費税は年々上がり続けています。

平成28年1月現在、8%ではありますが、平成29年4月には10%に上がる予定です。

(最終的には20%くらいまで上がるかもしれません)

ですから、会社設立は、所得税や法人税といった、利益についてかかる税金だけでなく、消費税にも気を配る必要があるわけです。

余分な消費税を払わなくていいように、会社設立をお考えの方は、消費税について、最低限知って頂きたいことをまとめました。

ご参考にしてみてください。

そもそも消費税とはどんな税金か?

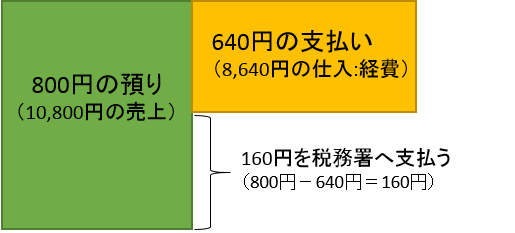

(1)原則的な計算方法

税務署へ支払う消費税の計算は、次のように行います。

要するに、お客様から預かった消費税(売上の際に預かる)から、外部に支払った消費税(仕入れや経費で支払った消費税)を差し引いて計算します。

ここで注意するのは、黄色い支払いのほうです。引けるのは消費税がかかる支払いだけです。

ですので、従業員に支払う給料や、収入印紙といった、消費税がかかっていない(消費税を支払っていない)仕入れや経費分については、消費税を引くことができません。

ですから、たとえば人材派遣業や、建設業(自社で職人を雇っている場合)では、経費の大半を占める人件費についての消費税を引くことはできませんから、ほとんど丸まる売上げについての消費税を納めることになります。

そのような業種の場合は、消費税を納められるよう、資金繰りをきちんと考えておかないといけませんね。

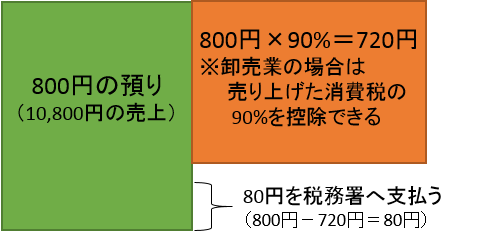

(2)簡易的な計算方法

上記の方法が大原則なんですが、基準期間(2年前)の課税売上高が5,000万円以下(平成28年現在の基準です)であれば「簡易課税」という方法により、消費税を計算することができます。

中小企業は消費税をきちんと計算するのは大変だから、売上だけで計算できるよう、税務署が配慮してくれているんですね。

(基準期間については、後でご説明します)

簡易課税で消費税を計算すると、次のようになります。

(卸売業を前提としています)

卸売業を営んでいる場合は、簡易課税では、売上から90%を外部へ支払った消費税として引くことができます。

そうすると、ほとんどの業種で、税務署へ納める消費税を少なくすることができます。

(業種によって引ける割合は90%~40%と変動します)

ですが、簡易課税の注意点として、事前に税務署に簡易課税を使いたいという届出書を出しておく必要があります。

これを出し忘れて、高い消費税を払ってしまっている方も多いんですね。

消費税の納税義務者とは?

消費税の計算方法は次の通りです。

ですが、消費税を払わなくていい事業者の方も多いんです。

消費税を納める方(消費税の納税義務者)は、次のパターンに分かれます。

(1)資本金が1,000万円以上の場合(会社の場合)

会社を設立した場合、会社の資本金が1,000万円以上である場合は、初年度(1年目)から消費税を納める義務があります。

(消費税を納める義務がある方を「消費税の納税義務者」といいます)

ですから、1,000万円ぴったりで設立した会社は、1年目から消費税を納める義務がありますので、できれば資本金を999万円以下にすると良いでしょう。

ところで、この資本金とは期首時点で判断します。

ですから、設立時は資本金900万円、1年目の途中で100万円増資して1,000万円にした場合は、1年目は免税事業者ですが、2年目の期首時点では資本金が1,000万円以上になりますから、2年目から消費税の納税義務者になります。

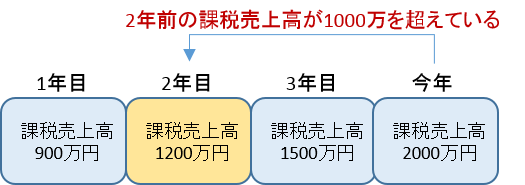

(2)基準期間の課税売上高が1,000万円を超える場合(個人:会社とも)

基準期間という考え方があります。基準期間とは、原則として、2年前の事業年度をいいます。

この基準期間の課税売上高(消費税がかかる売上)が1,000万円を超えた場合、消費税の納税義務者になります。

具体的には次のようなケースです。

開業後、順調に売上が上がってきて、課税売上高(消費税がかかる売上)が1,000万円を超えた場合は、2年後に消費税がかかることを意識しなければなりません。

この場合ですと、2年目の決算を終えた段階で4年目から消費税がかかる事が分かるわけですから、早めの準備が必要になります。

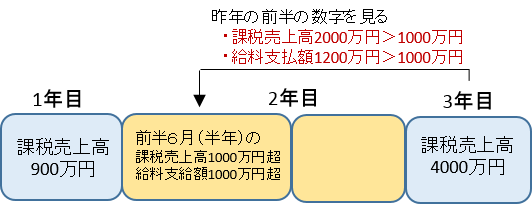

(3)特定期間の課税売上高と給料支払額が1,000万円を超える場合

こちらの図を見てください。

消費税は、2年前の課税売上高が1,000万円を超えた場合に納税義務者になる。

以前はこの決まりだけでした。

ですが、1年目から、いきなり売上が何千万円もあがるような会社については、前倒しで消費税をかけることにしたんですね。

この図の会社の場合は、本来であれば4年目から消費税の納税義務者となるはずでした。

(4年目の2年前は2年目です。その課税売上高が1,000万円を超えたため、4年目より納税義務者となるはずでした)

ですが、2年目の前半6ヶ月間の売上と給料支払額が、いずれも1,000万円を超えています。

このような会社は、2年後といわず、翌年から消費税をかけることにしたんです。

(この1年前の前半6ヶ月の期間を「特定期間」といいます)

ちなみに、両方(課税売上高と給料)を満たした場合に適用されますので、売上は1,000万円を超えていたが、給料総額は1,000万円以下であったならば、納税義務は発生しません。

個人事業から会社設立をして、会社で事業を行おうという方は、この特定期間の考え方を抑えておく必要があります。

といいますのも、今まではどんなに早くても3年目から消費税を払えば良かったのが、最悪、2年目から消費税がかかることになったからです。

ちなみに、消費税がかからない事業者(免税事業者といいます)であっても、請求書に

「売上10,800円(うち消費税800円)」

として、消費税を含んで請求しても構いません。

(ただし、消費税のインボイス方式が始まったら、そうも行かなくなりますが・・・)

ですから、できるだけ消費税がかからない期間を作る。

会社設立をする際は、消費税の納税義務者になるか、ならないか、事前にきちんとシミュレーションしてからにしましょう。

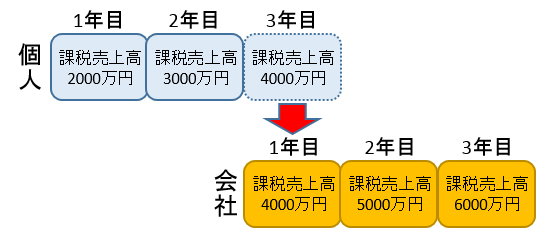

個人から会社に事業を切り換えた場合は?

消費税がかかるか、かからないか。

これは個人と会社(法人)は別々に判断します。

ですから、個人事業を始めて、順調に売上が上がってきた場合、次のように会社を作って、そちらに事業を移行すると、消費税が節税出来る場合があります。

こちらの図のように、個人では1年目の売上が2,000万円で、1,000万円を超えていますから、3年目から消費税がかかるはずです。

(特定期間の納税義務に該当しない前提でご説明します)

ですが、個人で3年目が始まる時に会社を作って、そちらに売上をつけたとします。。

そうすると、会社の方で、新たに消費税の納税義務を判断できます。

この会社の場合、資本金を1,000万円未満で作れば、原則として1年目は消費税を払う必要はありません。

問題は2年目です。先程の特定期間の考え方で、1年目の前半の売上と給料が1,000万円を超えていたら、2年目から消費税がかかってしまいます。

(万が一、2年目から消費税がかかる場合は、簡易課税の検討も必要です)

ですが、1年目の前半で給料が1,000万円以下であれば、丸々2年間、消費税を払わなくて良くなります。

また、1年目から、かなりの売上が上がりそう、給料支払額がありそう。

そんなときは、1年目の期間を短くする、早めに会社を作って1年目の前半の売上を少なくする、といった方法もあります。

会社設立の前に消費税をシミュレーションしましょう!

これからの税金は、利益にかけるのではなく(所得税・法人税)、消費そのものにかける(消費税)といった流れに変わってきます。

これは日本だけでなく、世界的な流れなんですね。

ですから、これからは利益をいかに減らすかではなく、消費税をいかに減らすかについて考える必要があります。

当事務所でも、

「消費税でミスしたので、何とか軌道修正してもらいたい」

というご相談を頂く事が、たまにあります。

課税期間を短縮するなりして、何とかミスをカバーすることも考えますが、消費税のミスはなかなか取り返せないことも多いんですね。

ですから、何か大きな取引や、会社設立の前に、多少の費用を払ってでも税理士に相談する方が、結果的に安く付くことがあります。

是非、お知り合いの税理士先生にご相談することをお勧めします。

※本記事に関する無料相談はお受けしておりません。あらかじめご了承ください。