税理士 石橋將年(いしばしまさとし)

中央区で税理士事務所を開業しております、税理士の石橋です。

最近、不動産投資ブームが過熱気味でして、ご自分で土地を購入して投資用アパートを建てる方、中古マンションを買われる方が多数いらっしゃいます。

賃貸不動産は色々と考えるポイントがあります。入居率、利回り、返済利率、設備の耐用年数等々・・・。

そのなかで、見落としがちなのが税金です。特に減価償却について、あまりお考えにならない方も多いんですね。

減価償却は突き詰めると、様々な論点、問題がありますが、ここでは新しくアパートを建てた方にしぼって、ご説明をしていくことにしましょう。

減価償却とは何ですか?

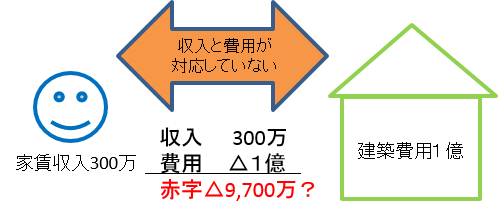

下の図をご覧ください。

例えば、アパートを建築し、毎年の家賃収入が300万円だったとしましょう。

これに対応する費用は、建築費用の1億円です。

これをそのまま対応させて利益を計算しますと、

「300万円-1億円=△9,700万円」

として、9,700万円の赤字になってしまいます。

そうすると、2年目以降の利益計算は、収入300万円だけで、そこから引ける経費はなくなってしまいます。

(1年目に1億円全額を経費にしているため)

これでは明らかに不合理ですし、おかしいですよね。

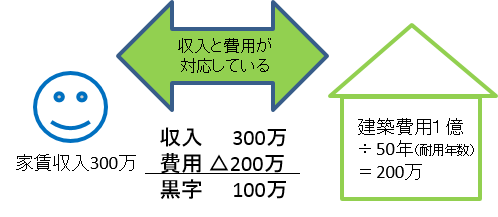

ですから、建物や車といった高価な財産は、購入(建築)した年の一時の経費にせず、その資産が使われるであろう年数(これを「耐用年数」といいます)で均等に経費にしましょう、ということになったのです。

これを「減価償却(げんかしょうきゃく)」といいます。

例えば、この1億円の建物が耐用年数50年だったとして、きちんと減価償却(購入金額を耐用年数で均等に経費にする)をすると、次のような結果となります。

収入と費用との対応がとれて、黒字100万円になりました。

このように、高価な資産を購入(建設)した場合は、その資産との耐用年数によって、均等に経費にしていくことになります。

減価償却の具体的な計算方法

建物といった、高価な資産を取得した場合は、減価償却により、数年~数十年にわたって経費にする。

これはご理解頂けたかと思います。

ところで、減価償却は次の方法により計算することになります。

(新規に建築したアパートを想定しています)

(1)工事明細を見て資産の種類ごとに分ける

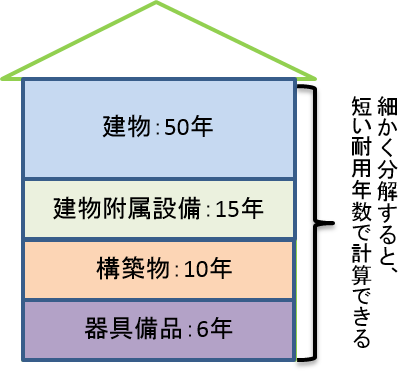

税金の世界では、アパートを次のように分類して考えます。

- 建物(建物本体)

- 建物附属設備(建物内部の水回りや電気工事等)

- 構築物(門や扉など)

- 器具備品(内部のエアコン等)

工事明細を見て、各工事の金額を、資産ごとに分類して集計します。

(2)その資産の耐用年数を確認する

次に、その資産の耐用年数を確認します。

建物本体は、鉄骨鉄筋か金属造りか、住宅用か事務所用かで、耐用年数が変わります。

同じく建物附属設備でも、電気設備(15年)、消火設備(8年)、可動間仕切り(3年)といった具合に細かく決められています。

耐用年数は税務署が細かく資産ごとに決めています。

(これを「耐用年数省令」といいます)

ですので、その資産の耐用年数をお知りになりたい場合は、耐用年数省令を見るとよいでしょう。

(国税庁のホームページから見ることができます)

(3)定額法か定率方かを選択する

個人の税金計算では、原則として定額法(毎年同じ金額を経費にする方法)です。

ですが、建物以外(建物附属設備・構築物・器具備品)については、税務署に事前に届け出をだすことにより、定率法という方法を選ぶことができます。

(注:平成28年度税制改正で建物附属設備と構築物も建物と同様に定額法のみとなる予定です)

定率法とは、資産が早く消耗すると考えて、耐用年数の前半に多めに費用を計上できる方法です(そのため、耐用年数後半は定額法よりも経費になる金額が少なくなります)

なお、何も届け出を出しませんと、定額法で計算することになります。

(殆どの方が定額法で計算しています)

個人の減価償却は強制である点に注意!

この仕事をしておりますと、色々な確定申告書を見る機会があるのですが、

「ある年は黒字なので減価償却をする。ある年は赤字なので減価償却しない」

そのような確定申告書を見ることがあります。

ですが、個人の減価償却は「強制」なのです。

減価償却できるのではなく、しなければならないということです。

例えば、昨年は赤字だったから減価償却しなかった。だけど今年は黒字になったから減価償却をした。

このようなことは認められていないのです。

(これが会社ですと、減価償却の調整ができるのですが・・・)

もし、このような方法をしていて税務調査を受けますと、

「減価償却の未償却残高(まだ減価償却していない資産残高)を減らしなさい」

と言われます。

つまり、(実際に減価償却していなくても)減価償却したものとして処理しなさい、ということになります。

これだと、経費にしていないのに経費にした、ということになり、損をしてしまいますね。

ですから、減価償却は調整せず、毎年きちんと経費に計上しましょう。

建築(購入)初年度に、いかに資産を分解するかが節税のポイント!

減価償却については、おおまかにご理解頂けたかと思います。

ところで、賃貸アパートの場合は、賃貸開始後数年間は高い家賃、高い入居率ということで、収入が多くなります。

そのため、できるだけ経費を多く計上したいものです。

建物の耐用年数は長いのですが、建物附属設備・構築物・器具備品の耐用年数は比較的短いです。

ですので、工事業者から工事明細書を手に入れて、工事を資産ごとに分解して集計しましょう。

ポイントはできるだけ細かく分解することです。

そうすることにより、短い耐用年数で計算できる金額が増え、結果的に早めに減価償却費を計上することができます。

例えば、次のようにです。

- 建物附属設備→電気設備→15年

- 建物附属設備→トイレ→15年

- 構築物→金属のへい→10年

- 器具備品→高価なじゅうたん→6年

たまに、建築費用全額を建物にしている方がいらっしゃいます。

建築費用が1億円であれば、「建物=1億円」といったようにです。

ですが、こうしてしまいますと、いつまでも経費にならず(50年かかってやっと全額を経費にできる)、家賃収入が高い最初の数年間は、多く税金を払うことになってしまいます。

ですので、物件を建築した場合は、工事明細を入手して、エクセルを使い、できるだけ細かく分解して集計してみてください。

ですが、注意点がいくつかあります。

(1)お風呂は原則として「建物」になる

各資産の耐用年数は、原則として「耐用年数省令」というものを見て決めることになっています。

このなかに、

「建物附属設備:給排水設備及びガス設備:15年」

というものがあります。

お風呂はこれに該当するので15年で減価償却する、とお考えの方も多く、実際にこのような申告書を見ることもあるのですが、これは間違いです。

税務署は、

「お風呂は建物と一体で分離できない。だから建物の金額に含めなさい」

といっているんですね。

これで税務署と争った方がいらっしゃいますが、皆さん負けていらっしゃいます。

ですから、お風呂(ユニットバス等)は建物に含めて計算しましょう。

(2)棚板や窓といった資産も「建物」になる

上記のお風呂と似た考えなのですが、細かな棚板や窓サッシ等も、建物と不可分で切り離せないですよね。

ですから、これらの金額も建物本体を構成するものとして、建物の金額に含めてください。

(消耗品等として一時の経費にしてはいけません)

(3)エアコンは天井埋設か壁付けかで異なる

エアコンは原則として、天井埋め込み式であれば建物附属設備で、壁付けであれば器具備品として判断する、そうなっています。

普通の賃貸アパートの場合は壁付けでしょうから、器具備品として取り扱うことになります。

また、減価償却資産の金額判定(1点あたり10万円未満であれば減価償却の対象とせず設置した年の経費にする)は、原則として各部屋ごとに行いますので、高価な機能性エアコンでなければ、減価償却資産にはならないでしょう。

初年度の処理が肝心!

減価償却は初年度が肝心、とよく言われます。

といいますのも、税務署は原則として、

「初年度の処理どおり(最初の資産分類の通り)に減価償却をするように!」

と言うからです。

例えば、建築費1億円を全額「建物=1億円」としてしまった場合、後から細かく分解して計算し直すことは、原則として認められません。

また、仮に税務署が、後になってに修正することを認めたとしましょう。

ですが、先程のご説明のとおり、個人の減価償却は強制償却です。

各資産ごとに細かく分けるよう修正した場合、本来であれば経費になった分については、切り捨てになってしまい、損をしてしまう可能性があります。

ですから、建築(購入)初年度に、どこまで分けるのか、将来の家賃収入も含めて考える必要があります。

これらを、税務の知識のない一般の方がやるのは、無理があると思いますので、若干の費用を払ってでも税理士に依頼した方が良いかと思います。

(税理士によっても、どこまで分解できるのかをご存じない方もいらっしゃるので、その辺りの見極めも大切なのですが・・・)

色々な考え方、法律のなかで、できるだけ納税者(お客様)に有利な減価償却を考える。

これこそが、税理士の腕の見せ所ではないかと思っています。

※本記事についてのご質問には、お応えしておりません。予めご了承ください。